車を買うときにお金を借りる方は少なくありませんが、審査の関連で不安ですよね。

審査を落とされるとなんだか社会的に負けた、といったような気分になりますから、慎重に決めたいところです。

こちらでは、マイカーローンの審査について、金利や所有権が持てるかどうかという点を比較したうえでみていきます。

カーローンで審査が激甘なのは?マイカーローンの探し方

マイカーローンの審査が通るかどうかは、次の3つの要素から影響を受けるといわれています。

- 融資金額を少なくする

- 信用力を上げる

- 信用力に合う融資を選ぶ

他にも勤続年数が1年以上あると望ましいなどありますが、実際は商品概要の利用者条件として勤続年数を見られる場合が多いです。

さて、多くの方がわかっているように、金利が低いカーローンほど審査が厳しいのですが、実はその中でも審査が厳しいかどうかは、各カーローンの商品概要を見ると分かる場合があります。

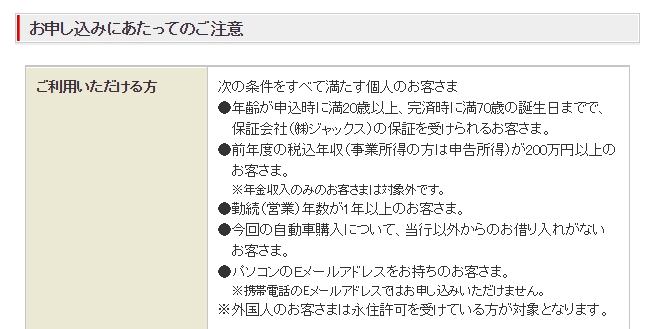

普段あまりみない商品概要だと思いますので、こちらで抜粋してお見せしていきます。

商品概要の「ご利用いただける方」を見る

銀行のマイカーローンについて、金利や年収条件を比べてみると、同じくらいの金利でも、ローンの審査の厳しさは違ってくるんですね。

ローンの紹介でよく見る「ご利用いただける方」の部分に、前年度の年収がいくら以上必要かという情報があることがあります。この年収の条件を見ることで、そのローンの審査が比較的甘いのか、それとも厳しいのかをある程度知ることができるんです。

つまり、金利だけでなく、この年収条件もチェックすることで、各ローンの審査基準の違いがわかるというわけです。

| 金利(年) | 前年度税込年収条件 | |

| ネットDEマイカーローン(メガバンク系) | 1.70%から2.45% | 200万円以上 |

| ジャパンダ・ネットマイカーローン(損保系) | 1.90%から2.85% | 280万円以上 |

| JAネットローン マイカーローン(農協) | 地域による(千葉県:1.590%から3.575%) | 200万円以上 |

| しずぎんマイカーローン(地銀) | 2.4%または3.4% | 年収条件明示なし |

※2018年12月17日現在の条件

金利が高いと審査が甘い傾向にあるのに対し、金利が低い場合は審査が厳しくなることが一般的ですね。でも、それぞれの業者で審査基準は違うから、年収条件を見ることでその差を確認できるんです。

たとえば、「ジャパンダ・ネットマイカーローン」のように年収条件が厳しく、金利も高めの場合、その業者はリスクを避ける傾向があると言えます。

各銀行や業者によって違いがあるので、審査が比較的甘いマイカーローンを探すなら、「地方銀行のマイカーローン」から調べてみるのがいいかもしれません。このように、審査の厳しさを把握するには、金利だけでなく年収条件も大切なポイントになります。

審査が通りやすいマイカーローンはどれ?

車を売る目的で作られるディーラーローンは、審査が比較的甘くて通りやすい傾向にあります。これは、車を売るために融資をするわけだから、他の融資に比べて積極的に貸し出しを行うからです。

一方で、消費者金融やカードローンのようなフリーローンは審査が通りやすいけれども、金利が高めに設定されているため、あまり選ばれない方法です。でも、車の故障などで急にお金が必要になったり、借りる金額が少なければ金利がそれほど問題にならないこともありますから、考える価値はあります。

特に、繰り上げ返済がマイカーローンよりも簡単なのは大きな利点です。所得が高く、お金の管理が自由にできる人には、手続きが簡単で、早く返せば利息も少なく済むため、おすすめの選択肢と言えるでしょう。

マイカーローンの種類比較

| マイカーローンの種類 | 審査難易度 | 審査時間 | 金利 |

| フリーローン | 小 | 短い | 高 |

| ディーラーローン | 小から中 | 短い | 中から高 |

| 銀行ローン | 中から大 | 長い | 低 |

マイカーローンを選ぶ際には、その種類によって金利や審査の厳しさが違いますね。フリーローンを選ばない場合、ディーラーローンが比較的審査が甘くて通りやすいという点でおすすめかもしれません。

銀行ローンを組むことができれば、金利が低くて最もいい選択です。所有権を保持しているので、車を売るときにディーラーローンのような不便がない点も魅力です。しかし、銀行のマイカーローンは審査が厳しく時間がかかることがあります。

具体的には、マイカーローンには以下の3つの主な種類があります。

- 銀行ローン:金利が低く、年利2%から3%ほどですが、審査が厳しく時間がかかります。

- ディーラーローン:金利が中程度で、年利5%から7%の範囲です。審査の厳しさも中程度です。

- フリーローン:金利が高いですが、審査が比較的穏やかで、手続きが早いです。年利は5%以上です。

審査が甘いことを優先するならフリーローンがいいですが、金利が高くなります。反対に、銀行ローンは金利が低いですが、審査が難しいです。

信用力があれば、無駄に高い利息を払う必要はありません。適切な金利で借り入れたい場合は、ローンの種類をしっかり確認することが大切です。マイカーローンは提供する会社や融資の形態によって異なります。

マイカーローンと所有権の有無

| マイカーローンの種類 | 車の所有権 |

| ディーラーローン | ほぼ所有権無し |

| 銀行ローン | ほぼ所有権有り |

| フリーローン | 所有権有り |

ディーラーマイカーローンを選ぶ際には、所有権がローン会社に移る点に注意が必要です。これは、車を売りたい時や車の状態に何か変化があった時に、対応が難しくなる可能性があるからです。

ディーラーローンで車を購入すると、車の「使用者」になるわけですが、車自体が担保として取られている状態とも言えます。普段の使用には問題ありませんが、車を手放したいと考えた時、所有権がローン会社にあるため手続きが面倒になります。特に、3年前後で車を売るかもしれない方は、この点をしっかり確認することをお勧めします。

残価設定型クレジットのように、ディーラー側に有利な条件で設定されたローンでは、金利条件が魅力的な場合もあります。ただ、金利だけでなく総支払額での比較が重要ですが、最近ではディーラーローンの金利もより良心的になっている傾向があります。

ディーラーローンに関心がある場合は、ローン金利を比較するページを確認してみると良いでしょう。販売店が融資により積極的になっている現状を理解することができます。

審査における量的基準

マイカーローンの審査に関しては、確かに「量的基準」と「質的基準」の二つの観点がありますね。ここでの「量的基準」とは、具体的に年収といった数値を基にした審査基準のことを指します。つまり、年収がどれだけあるかによって、ローンが通るか通らないかが決まる、ということです。

あなたが経験されたように、借り入れ額が年収の70%程度だった場合に増額融資を断られた例も、この量的基準に基づく判断の一例です。これは、月々の返済が収入に占める割合を考慮して、返済能力を超える貸し付けを避けるための措置と考えられます。

つまり、審査では年収だけでなく、その年収に対する借入額の比率や、それに基づいた返済可能性も重要な判断基準になっているわけです。そのため、安定した収入があっても、求める融資額が収入に対して高すぎる場合は審査に通りにくくなる可能性があります。

年収による基準

融資審査には「月々の返済額」と「年収に基づく融資金額設定」の2つの基準があり、これらが融資の可否を判断する重要な要素となります。

確かに、融資元は無闇に融資審査を落としたいわけではありません。金融機関はビジネスとして利益を追求しており、リスクを適切に管理しつつ融資を行うことで収益を上げます。そのため、リスクが高い場合には適切な金利や手数料を設定して対応しますが、融資自体を行わないという選択は本来望んでいないことが多いです。

金融機関が「貸してほしい時に貸してくれない」という印象を持たれがちですが、条件が整えば積極的に融資を行うことが実態です。ここで言う「条件」とは、量的基準や質的基準をクリアすることを意味し、前者は収入や融資金額の比率などの数値的な要素、後者は信用情報などの属人的な評価を指します。

量的基準と質的基準を適切に満たすことが、融資を受けるための鍵となります。ただし、これは一般的な理解であり、各金融機関によって審査基準には差があるため、具体的な条件や詳細は直接確認することが重要です。

次に、車を購入する際の融資の種類について比較検討するときも、これらの基準を踏まえながら、自分にとって最適な融資選択を考える必要があります。

審査に不安があるなら頭金を用意

実際に融資の審査が通るかどうかを前もって完全に判断することは難しいですが、確かに頭金を用意することは、融資を受ける際の非常に良い準備となります。

頭金を多く用意できれば、借入れる金額が少なくなります。これにより、金融機関から見たリスクが低くなるため、審査を通過しやすくなるというメリットがあります。さらに、借入額が少ないとその分、支払う利息も少なくて済みますので、長期的に見ても経済的な負担が軽減されます。

信用情報に自信がない場合や、過去に信用情報にキズがある人ほど、頭金をしっかりと用意することが推奨されます。これは、金融機関に対して自己資金をある程度持っているという信頼性を示すことができるからです。

結論として、融資を受ける際には、可能な限り頭金を用意することが、審査通過の可能性を高める上で有効な戦略と言えるでしょう。

頭金を用意する目安

最近は頭金を用意することが難しい状況で、車両価格全体をマイカーローンで借り入れる方が増えているというのは確かに一つの現象ですね。全額を借りると、返済計画が厳しくなる可能性もありますから、車購入の際にはその点を慎重に考慮する必要があります。

頭金を用意するというのは、返済負担を軽減する上で非常に有効な方法です。一般的に、車体価格の2割から3割を頭金として用意することが推奨されています。これにより、借入額を減らし、返済の負担を軽くすることができるので、経済的な余裕を持って車を所有することが可能になります。

車購入時の頭金の目安については、別ページで詳しく説明されているようですので、そちらも参照するとよいでしょう。返済計画を立てる際には、頭金の用意がどのように影響するかを理解しておくことが大切です。

住宅ローンとマイカーローンの関係

マイカーローンは意外と審査に落ちることが多いようですが、落ちる原因は利用者の認識とは少し異なる場合があります。

ここまでみてきたように、他の借入があることは当然影響しますが、過去の金融取引履歴についても大きく影響します。

他方、住宅ローンが大きいからといってそれが直接融資できない原因になるわけではないようです。

具体的にいうと、住宅ローンは巨額なので他の債務と評価方法が若干異なります。

確かにそのまま評価したとしたら多くの方には融資できなくなってしまうわけで、それは金融機関としての望ましいことではありません。

金融機関としては、許容するリスクの中で融資しなければ商売できませんので、巨額になりやすい住宅ローンは別判断をしなければいけないのです。

このため、金融機関によって評価方法が異なるために、審査前に住宅ローンへの影響について聞いてみるのが望ましいでしょう。

注意:マイカーローンを先にしないこと!

なお、逆にマイカーローンが住宅ローンへ与える影響は小さくないので注意してください。

家を買う前にマイカーローンを組むなどは避けたほうが良いということになります。

さらにはこれはフリーローンなどの融資枠などについても言えることです。

フリーローンなどの融資枠を用意しておくならば、大きなローンを組む前に契約をしておくことが重要です。

特に車の場合には、利用するシーンではお金がかかりますし、機械ですからいつでも故障する可能性があります。

その点で、マイカーローンを組む前にカードローンの契約だけ済ませておくという考え方もありますので、貯金が潤沢にある場合はさておき、そうでない場合には備えておくことが大切です。

審査難易度が異なる理由

クレジットとローンによって審査の難易度が変わってくるかといえば、車の所有権の有無によるところです。

クレジットでは、車の所有権は信販会社に留保されている状況になりますから、あなたが利用する車を質に取られているという状況で考えると分かりやすいはずです。

ローンでは、お金の融資について契約しているため、車購入者は購入した車に対する所有権を持つことができるといった状況になります。

車を担保にしているかどうかという点について、審査に影響が出るのは当然ですよね?

所有権の有無で審査が甘いマイカーローンとなる理由

車には、小さくはない資産的価値が認められますので、債務不履行となった場合については、信販会社が保有する車について売却することで債権を回収することも可能です。

このような購入した車に対しての所有権の有無によって、クレジットとローンでは審査の難易度に差が出るのです。

なお、ローンであるにもかかわらず、主に消費者金融やカードローンを代表とされるフリーローンの審査難易度が比較的甘めであるのは、その分を金利で調整しているのです。

審査難易度:ディーラーローンVSフリーローン

審査の難易度から言えばディーラーマイカーローンとフリーローンはそれほど変わることがないでしょう。

金利面において差がついているのは、所有権を留保しているかどうかという点や、ディーラーでは営業のための融資であることが理由であると考えられます。

信用力に自信があれば銀行のカーローンを、そうでないならば堅実に選択をすることでマイカーローンで審査が通らないということを、合理的に避けることができるはずです。

また当然ですが、自己破産や債務整理などの信用事故がある場合には、当然に審査が通らない可能性は非常に高く、自己の信用情報がどうなっているのかを確認することが先決です。

ディーラーマイカーローンの特徴

ディーラーマイカーローンは車購入時にディーラーで組むローンで、多くの場合にはメーカー系の融資である場合がほとんどです。

場合によっては、ディーラー指定のローン会社となる場合もあります。

最近は残価設定型クレジットと呼ばれる融資はディーラーで組む融資の代表であり、名前にクレジットと入れているのは融資の種別を分けるうえでとても良いことであると考えています。

ディーラーでの融資は、ローンではなくクレジットという扱いがほとんどになりますが、あまりクレジットという名前を使う方がいない状況もあり、そのため当サイトでもディーラー系クレジットをローンと呼ぶことにしています。

ディーラーマイカーローンは多くの場合金利は高めですが、フリーローンよりは若干抑えられている状況です。

ディーラーマイカーローンの利点

審査難易度以外の点では、ディーラーマイカーローンであれば販売店でローン関連の手続きを取り組むことになりますので、手続きが一元化できて手間が省けるので手間がかからず楽です。

最近は残価設定型に限っては3%前後もしくはもっと低い金利でローンを組むことができます。

しかしながら、残価設定型ローンは複雑な契約になるので、金利を安くするのも大切ですがライフプランを考えた上で利用することをオススメします。

というのも、結局車購入をすることを選ぶとしたら契約期間が長くなることで、返済総額を考えればそれほど安い融資手数料でないからです。

次の例はトヨタアクアの「Fセーフティエディション」を年利2%・4%・6%で総支払い額を比較したものです。

アクア購入時の金利差による総支払額比較表

| アクア融資比較 | F セーフティエディション |

| 価格 | 138.50万円 |

| 銀行(年利2%) | 145.66万円 |

| 残価設定型(年利4%) | 159.62万円 |

| ディーラー(年利6%) | 160.66万円 |

※条件:60回払い、全額借り入れ、残価設定型は半分残価・満期日残額支払い、元利均等返済、端数処理等の違いで多少の誤差有り

見て分かるように残価設定型とディーラーの融資ではほとんど差がないことが分かります。

また、残価設定型は満期日に全額支払いを行っていますが、この分を新たに融資した場合、ディーラーマイカーローンよりも不利になるということを改めて確認しておきたいところです。

つまりは、融資を選ぶ際には表面上の金利よりも総支払い金額で有利不利を判断するべきなのです。

銀行マイカーローンの特徴

銀行マイカーローンは、金利は低いですが審査は厳しいものとなりますが、所有者をあなたが取得できます。

所有権を保有していないときに困るのは車を売ったり、または事故や過走行時においてであり、多くの場合には売るときに困りますからとても重要な要素ですよね。

車を買うときから売るときのことを考えるというのも変ですが、ほとんどの場合には乗りつぶすよりも車を売って処分するケースのほうが多いです。

そのため、購入した車に所有権があるかどうかはとても重要な点であることを認識してください。

マイカーローン支払い中の車売却

銀行マイカーローンはディーラーローンと異なり、

銀行マイカーローンについては売るときに困ったことが起こりませんので、こういった点においても金利が安い以外にも良い点であるといえるでしょう。

ただ、審査は厳しいものですから、支払いが滞ってしまったなどのいわゆる金融事故がある場合は多少厳しいでしょう。

逆にそういったことがない方はぜひ挑戦して欲しい融資方法となります。

フリーローンの特徴

フリーローンは消費者金融や銀行のカードローンで融資を受けるケースです。

審査は緩やかではありますが、金利は他のマイカーローンと比べると高めとなります。

ただし、所有権はあなたになりますので売却時には問題となることはありません。

そのため、クレジット契約で融資することで所有権を得られないことが困るというのなら、フリーローンを利用することになりますね。

金利が高いフリーローンは不利なのか?

フリーローンの選択は一見すると、魅力に乏しいように思えますが一概にそのように申し上げることは出来ません。

途中にあげたように所有権が留保されないというのは、車を売るときや人に貸すときに拘束されることはありません。

また、必ずしも車購入を条件として融資を受けるわけではありませんから、車購入によって融資タイミングを考えることもないのです。

フリーローンの選択は最後の選択肢のように思えますが、信用情報に自信が無い場合や、何度も審査に落ちると車を買うプランが狂うということが困るというのであれば、選ぶのも悪くないと思います。

利点は繰り上げ返済の手数料がないこと

逆に融資を早く終わらせたい場合には、繰上げ返済の手数料を気にせずどんどん返せることを考えると、最も有利な融資になるかもしれません。

途中でお話したように、融資は総支払い金額で判断するべきですからね。

融資枠を大きく取れるならば金利も低くなる構造になっていますから、融資比較のひとつとして考えてみてください。

審査落ちをしないために

金利を低く抑えたいというのは、多くの方がマイカーローンを選ぶ際に重要視するポイントです。ただ、金利が低いということはその分審査が厳しい傾向にあるため、審査に通るかどうかが一つの懸念材料になります。

審査に何度か落ちてしまうと、その後のローン申請にも影響を及ぼすことがあります。具体的には、審査に落ちた場合、その記録が信用情報に残り、一定期間(例えば半年間)新たなローンの審査を受けることが難しくなる場合があります。これでは、車を購入する計画が立ち行かなくなってしまうかもしれません。

そのため、金利が低い金融機関から順にローンの申請をするというよりも、まずは自分の信用情報を確認し、それを踏まえてどの金融機関でローンを組むか慎重に考えることが大切です。闇雲に多くの場所に審査を依頼するのではなく、事前に金融機関と相談してみることがおすすめです。これにより、自分に合ったローンを選ぶことができ、無駄な審査申請によるデメリットを避けることができるでしょう。

[PR]高く売りたいけど・・・

やりとりは高額査定の3社(最大)だけ!※

車を売るときにこんなことありませんでしたか?

- 「車を安く買おうとする業者との駆け引きやしつこい営業にうんざりした!」

- 「古い車で買う気が無いのか無愛想な対応をされた!」

こんな目にあうなら車査定なんて気軽に申し込むんじゃ無かった…という方も多いのではないでしょうか。

実はこれらの悩み、さすがに解決に向かっていることを知っていますか?

そもそも、「スマホ時代なのになんで電話にこだわっちゃうの?」ということは多くの方にとって疑問だったはずです。

もしあなたが「車を安く売りたくないけど車査定はもう勘弁してほしい…」ということでしたら、スマホ時代の車売却サービスを試してみてください。

無料です。

※高額査定の3社(最大)からのお電話は複数回線からのご連絡になる場合がございます。

良い中古車が見つからない理由

意外に知られていないことですが、良い車は業者間で買われてしまい、一般の人が良い車を安く買う事は難しいです。

つまり、安いなら質が悪いのです…

しかし、今はネットで業者間取引されている非公開車両を見ることが出来ます。

あなたが探している車を全国30,000台の豊富な中古車情報から、スマホなどで探してみてください!

業者と同じ立場で車探し!非公開車両を見る【無料】

↓